消金疯狂“甩包袱”:年内17家公司挂牌430亿不良资产 最低0.066折

- 职场

- 2024-12-11 21:03:09

- 21

来源:时代周报

作者:王苗苗

年末大考临近,消费金融公司加速“出清”不良资产成为各方瞩目的焦点。其中,中银消费金融有限公司(下称“中银消费金融”)的动作尤为引人注目。

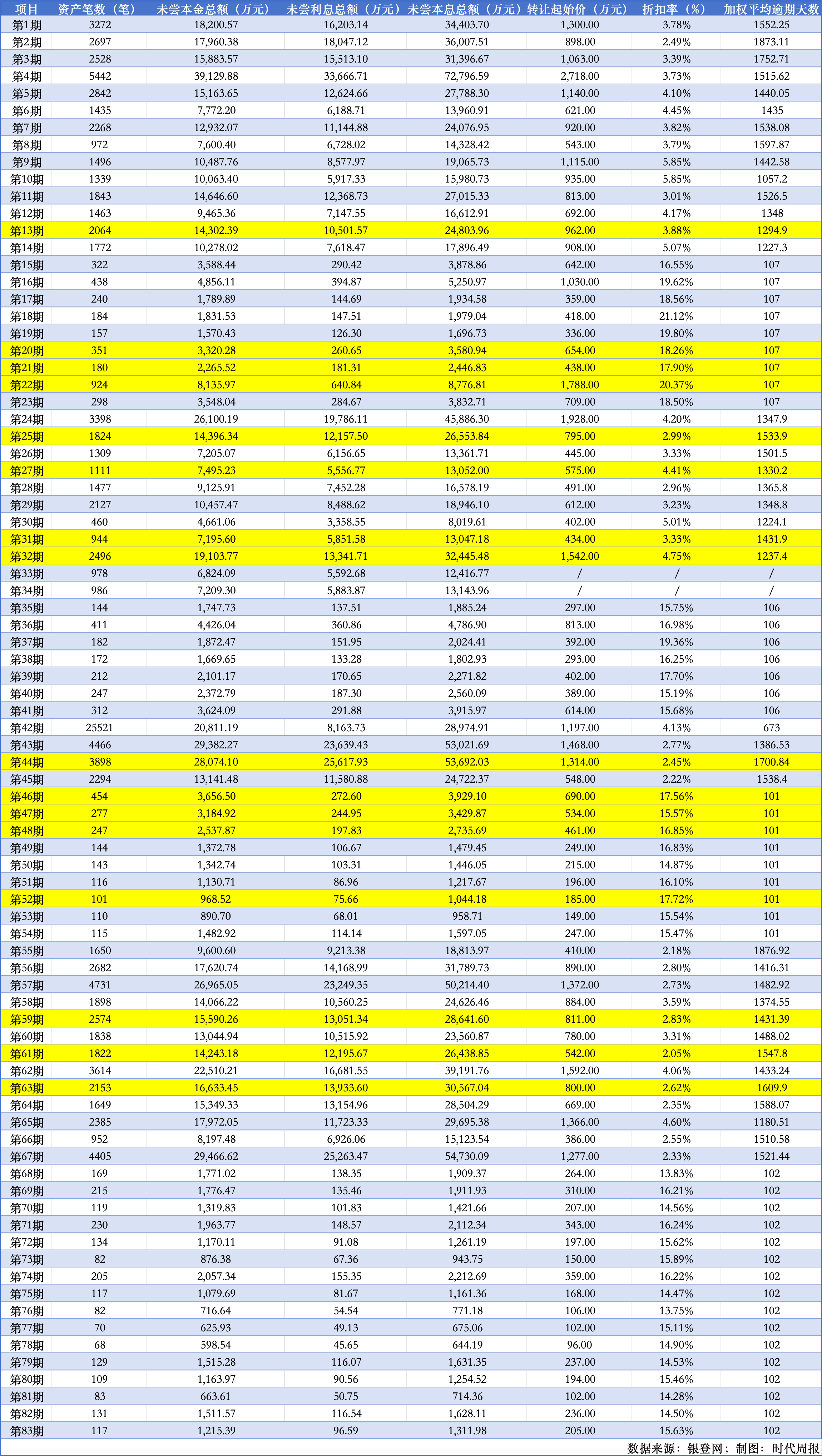

12月10日,中银消费金融在银登网对2024年第61期、第63期个人不良贷款(个人消费贷款)转让项目重新挂牌。其中,第61期个贷资产包涉及资金1822笔,加权平均逾期1547.8天,未偿本息总额逾2.64亿元,转让起始价515万元,折扣率1.95%,较首次挂牌价542万元、折扣率2.05%有所调整。第63期个贷资产包涵盖资金2153笔,加权平均逾期1609.9天,未偿本息总额超3.05亿元,转让起始价为760万元,折扣率2.49%,和首次挂牌价800万元、折扣率2.62%相比微增。

银登网数据显示,截至目前,中银消费金融年内已挂牌83期个贷资产包,未偿本息总额约为124.39亿元。其中,16期经历重新挂牌,部分个贷资产包如第25期已挂牌四次。

2024年,消费金融公司掀起不良资产“转让潮”。据时代周报记者不完全统计,截至12月10日,今年以来已有中银消费金融、招联消费金融、北银消费金融、中邮消费金融等17家消费金融机构在银登网挂牌转让164期个贷资产包,累计未偿本息总额超过430亿元,规模已超去年两倍。

招联首席研究员董希淼对时代周报记者表示,开展不良贷款批量转让,有助于更好地化解金融风险,优化金融资源配置,进而促进金融资产良性循环和金融机构稳健发展。未来一段时间,不良贷款批量转让业务作为一项创新举措,将在公开、透明的市场化竞价机制中稳步推进。

中银消金狂甩120亿不良资产

除对第61期、第63期个贷资产包重新挂牌,据银登网披露,12月5日,中银消费金融还发布第68期至第83期个人不良贷款(个人消费贷款)转让项目转让公告,本批个贷资产包涉及资金共计2060笔,未偿本息合计2.16亿元,加权平均逾期天数102天,平均折扣率为15.07%,竞价日为12月19日。

据时代周报记者不完全统计,截至目前,中银消费金融年内已挂牌83期个贷资产包,涉及资金12.56万笔,未偿本息总额约为124.39亿元。反观2023年,中银消费金融在银登中心仅挂牌4单不良资产贷款转让项目,涉及逾期本息金额约6.4亿元。今年以来,中银消费金融不良资产转让规模已较去年翻超19倍。

从折扣力度上看,中银消费金融年内处置的不良资产折扣率多在2%-20%,平均折扣率为10.08%。其中,第18期个贷资产包涉及资金184笔,加权平均逾期天数为107天,未偿付本息总额1979.04万元,转让起始价418万元,折扣率21.12%,折扣力度最小;第61期个贷资产包涉及资金1822笔,加权平均逾期天数为1547.8天,本偿付本息总额为2.64亿元,转让起始价542万元,折扣率2.05%,折扣力度最大。整体来看,折扣力度与加权平均逾期天数呈正相关。

素喜智研高级研究员苏筱芮对时代周报记者表示,“消费金融公司敲定这类起始价时,考量的因素与贷款业务基本属性有所关联。例如,逾期时间越长,回收的可能性越低,故价格也会产生更大折扣;再如件均越大,同样也会影响到回款效果。考虑到贷后压力,一些持牌消金已经在贷前端收紧准入,从源头规避价格走低等情况。”

不过,对于2024年第33期、第34期个贷资产包,中银消费金融仅在银登网披露招商公告,并未正式披露转让公告。

不过,对于2024年第33期、第34期个贷资产包,中银消费金融仅在银登网披露招商公告,并未正式披露转让公告。

根据中银消费金融2024年第33期、第34期个人不良贷款批量转让项目招商公告,中银消费金融第33期拟批量转让978户个人不良债权(共978笔),涉及债权金额12416.77万元,预计竞价时间为2024年6月;第34期拟批量转让986户个人不良债权(共986笔),涉及债权金额13143.96万元,预计竞价时间同为2024年6月。

中银消费金融2024年第33期、第34期个人不良贷款转让项目当下进展如何?项目是否遇到阻碍?时代周报记者就此致电中银消费金融并发送采访提纲,截至发稿暂未收到回复。

除此之外,时代周报记者注意到,中银消费金融年内还对旗下16期不良资产包进行重新挂牌。其中,第20期、第21期、第22期、第46期、第47期、第48期、第52期、第59期、第61期、第63期挂牌两次,第13期、第27期、第31期、第32期、第44期挂牌三次,第25期挂牌四次。

银登中心此前在2023年3月27日发布的《银行业信贷资产登记流转中心不良贷款转让业务常见问答》显示,当出现下列情况时,出让方可向银登中心申请重新挂牌:(一)通过挂牌展示只产生一个合格意向受让方,且出让方未选择协议转让,或协议转让未达成交易;(二)通过项目挂牌未产生合格意向受让方的;(三)竞价结束后,最高价小于保留价,或竞价过程中未出现报价,竞价失败的;(四)银登中心认可的其他情况。

时代周报记者注意到,中银消费金融旗下各期个贷资产包第二次挂牌后的起始价普遍在首次挂牌起始价的九折左右。其中,第22期个贷资产包首次挂牌起始价为1788万元,第二次挂牌起始价为1530万元,低至八五折。不过也有例外,其第59期个贷资产包第二次挂牌起始价为811万元,与首次挂牌起始价保持一致。

除第44期个贷资产包外,中银消费金融第13期、第25期、第27期、第31期、第32期个贷资产包在第三次、第四次挂牌时,起始价基本与第二次挂牌相同。

苏筱芮告诉时代周报记者,首次挂牌失败后,持牌消金或会考虑以更大折扣进行二次挂牌。

苏筱芮进一步指出,“消费金融机构在剥离不良资产的过程中,还需要厘清不良资产交易双方的权责,同时在借款人一侧做好对应的告知及沟通说明等,可通过发送短信通知、在官网等渠道进行公示等方式进行送达。未来,随着不良试点名单逐步扩充至持牌消金全员,以及机构对公开不良处置手段的常态化运用,预计消费金融公司不良资产转让将逐步企稳。”

17家消金公司挂牌超430亿不良资产

据时代周报记者不完全统计,截至12月10日,今年已有中银消费金融、招联消费金融、北银消费金融等17家消费金融机构在银登网挂牌转让164期个人不良贷款(个人消费贷款)资产包,累计未偿本息总额超过430亿元,规模已超去年两倍。

其中,中银消费金融、招联消费金融、北银消费金融三家发布的个贷资产包期数最多,分别发布83期、26期、16期,未偿本息总额分别为124.39亿元、75.89亿元、42.79亿元。中邮消费金融共发布6期个贷资产包,未偿本息总额83.60亿元,仅次于中银消费金融。南银法巴消费金融发布6期不良资产包,其未偿本息总额仅有8.82亿元。

除此之外,兴业消费金融年内发布5期个贷资产包,重庆蚂蚁消费金融、内蒙古蒙商消费金融、捷信消费金融发布4期个贷资产包,浙江宁银消费金融、四川锦程消费金融发布2期个贷资产包,马上消费金融、中信消费金融、平安消费金融、河北幸福消费金融、海尔消费金融、湖南长银五八消费金融等发布1期个贷资产包。

经济学家新金融专家余丰慧向时代周报记者表示,年内消费金融公司不良资产转让规模骤增的原因主要有两方面:一是消费金融公司不良贷款规模持续增长,导致需要处置更多的不良资产来满足监管要求;二是消费金融公司为了应对市场竞争和风险压力,加速处置不良资产。

苏筱芮进一步指出,消费金融公司加速“甩包袱”,还反映出以不良资产转让试点为代表的公开不良处置手段,越来越受到消费金融公司的青睐,其有助于提升不良资产处置效率,并将更多精力、资源放在贷前中环节的获客、运营及风控业务上,从而促进消费金融行业健康、长远发展。不良贷款转让试点参与机构名单仍在持续扩容,年内不断有持牌消金加入到公开处置不良资产的行动中来。

从转让价格上看,多数机构的折扣力度也较大,大部分在1折以下。其中,中邮消费金融、兴业消费金融、内蒙古蒙商消费金融、捷信消费金融、浙江宁银消费金融、四川锦程消费金融、马上消费金融、中信消费金融、平安消费金融、河北幸福消费金融、海尔消费金融、湖南长银五八消费金融等12家消金公司的折扣率更是低至0.2折-0.5折。

值得注意的是,北银消费金融2024年第14期个贷资产包涉及资产60244笔,加权平均逾期天数为3075.04天,未偿本息总额为27.34亿元,转让起始价为1812万元,折扣率低至0.66%,即0.066折。

中国矿业大学(北京)管理学院硕士生企业导师支培元告诉时代周报记者,折扣率反映的是市场供需双方对资产实际价值的认知差异,可能体现真实的市场价格而非纯粹的价格战争。资产变现需求紧迫时,通过超低折扣出售不良资产,旨在迅速回收现金,避免长期持有产生的更大损失。低价转让有时是赢得竞标的方式之一,尤其是当市场参与方众多,卖方希望迅速达成交易时。

不过,支培元表示,盈利能力压力下持续的低价销售可能挤压中间环节利润,影响整个行业参与者的积极性,过低的售价可能向市场释放消极信号,影响消费者信心及行业声誉。

对于消费金融行业未来发展趋势,董希淼认为,总体来看,消费金融市场未来发展空间很大,长期前景看好。特别是随着经济持续恢复,居民收入不断提升,市场发展将回归常态。2025年,消费金融“危”“机”并存,但机遇大于挑战。

有话要说...