轩竹生物折戟科创板,再战港交所,研发人员“膝盖斩”!股东纷纷退出!

- 生活

- 2025-01-16 21:09:05

- 2

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

2012年,轩竹生物科技股份有限公司(以下简称“轩竹生物”)被四环医药全资收购,此后自2018年起便开启了独立运营的新征程。近年来,公司聚焦于消化系统疾病、肿瘤以及非酒精性脂肪性肝炎(NASH)等关键治疗领域,致力于创新药物的开发。目前,公司正筹备在香港联合交易所主板上市。

然而,轩竹生物的资本化之路并非坦途。2022年,公司首次向科创板发起上市冲击,却在2023年3月的上市委审议环节遭遇暂缓,随后于2024年5月正式撤回了科创板IPO申请。

目前,轩竹生物唯一的商业化产品是KBP-3571(安奈拉唑钠肠溶片),该药品于2023年6月获得上市批准,主要用于治疗十二指肠溃疡。尽管如此,在市场竞争日益激烈的当下,其未来的商业化前景仍充满不确定性,需要市场和时间的进一步检验。

依赖大客户

在创新药及仿制药(含生物类似药)行业的强劲推动下,近年来全球与中国的医药市场呈现出蓬勃的增长态势。

全球医药市场自2018年的1.24万亿美元起步,一路稳健攀升至2023年的1.57万亿美元,期间复合年增长率达4.8%,并有望在2032年突破2.21万亿美元大关,2023年起的复合年增长率为3.9%。

与此同时,中国医药行业重心逐渐由仿制药生产向创新药开发倾斜。这一转型有力地推动了中国创新药市场规模的稳步增长,自2018年的0.86万亿元,稳步攀升至2023年的1.96万亿元,复合年增长率为4.2%。展望未来,中国创新药市场规模有望以更快的速度扩张,预计在2032年达到2.22万亿元,2023年起的复合年增长率为8.6%。

口服PPI在中国的市场规模多年来一直稳定在100亿元以上。尽管市场需求持续旺盛,但由于带量采购计划及重点监控目录的实施,多款已上市的仿制PPI受到冲击,市场规模出现波动。然而,考虑到目标适应症如消化性溃疡及反流性食管炎的高发病率,以及更多创新PPI的预期推出,口服PPI的市场规模有望在2032年逐步增长至110亿元。

截至目前,中国共有七款PPI获批上市,其中五款为仿制药,分别为兰索拉唑、泮托拉唑、奥美拉唑、雷贝拉唑及埃索美拉唑。这些已上市的仿制PPI均被纳入带量采购计划及重点监控目录,导致其价格及市场规模有所下滑。

据灼识咨询数据,轩竹生物的管线中KBP-3571是中国首款且唯一一款自主研发的质子泵抑制剂(PPI),KBP-5081是中国首款且唯一一款自主研发的碳青霉烯类抗生素,XZP-5849则是中国首款自主研发的5型磷酸二酯酶(PDE5)抑制剂。

从招股书披露的信息来看,轩竹生物的客户群体主要集中在分销商。

在2022年至2024年上半年的报告期内,来自五大客户的收入呈现出显著的增长态势,从2022年的0元,到2023年的2.86万元,再到2024年上半年的670万元,分别占总收入的约100%和42.1%。最大客户的收入贡献在2023年和2024年上半年分别为1.27万元和260万元,占总收入的比例分别为44.5%和16.2%。

研发人员锐减

轩竹生物在药物研发与商业化领域虽有斩获,但在冲刺IPO的征程中,却遭遇重重考验与风险。

引人注目的是,自转战港交所主板市场后,轩竹生物的员工与研发人员队伍出现了明显“瘦身”。

据港股IPO招股书披露,2022年9月30日,公司及其子公司员工总数为405人,到了2024年6月30日,锐减至213人。研发人员的减少更为显著,从2022年9月30日的338人、占比83.46%,到2024年6月30日仅剩119人,占比跌至55.9%。对于这一变化,公司招股书语焉不详,但业内人士推测,资金压力及公司战略、管理层面的调整或许是幕后推手。

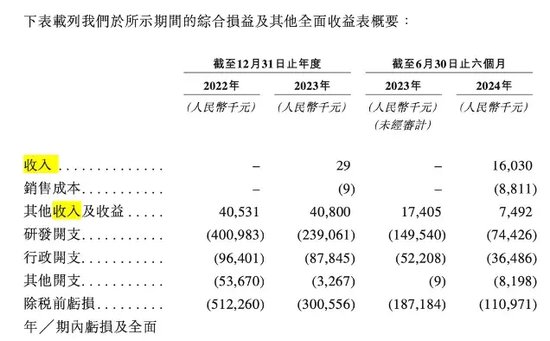

资金与成本压力,可能研发人员数量下滑的关键因素。尽管手握十余种在研药物,但轩竹生物的财务状况难言乐观。2022年至2024年上半年的报告期内,亏损额分别为5.12亿元、3.01亿元和1.11亿元,资金链紧绷。

随着2023年公司唯一一款商业化药品KBP-3571(安奈拉唑钠肠溶片)获批,产品从研发迈向商业化,对研发人员的需求结构悄然生变。研发阶段需大量人员投身临床前研究、临床试验等,商业化后部分研发工作或减或缓,研发人员数量随之缩减。另一方面,该药品所处的质子泵抑制剂(PPI)国内市场竞争白热化,集采降价等因素使市场规模连年缩水,未来增长乏力。为应战,公司或调整研发战略,优化资源配置,裁减研发人员,以降成本、提效率、增盈利。

资金紧张

轩竹生物的资金紧张状况在多方面显露无遗。

报告期内,公司营业收入从0元起步,微增至2.9万元,再攀升至0.16亿元;而净亏损却居高不下,分别为5.12亿元、3.01亿元和1.11亿元,高额研发投入或是亏损的主因之一。

尽管亏损幅度有所缩小,但财务压力依旧沉重。

截至2024年6月30日,轩竹生物的现金及现金等价物余额仅剩0.25亿元,与上年同期的2.42亿元相比,大幅缩水。

股东层面的变动也给公司资金链带来冲击。

2024年,除上海芸锌外的B轮投资者纷纷退股,阳光人寿等12名股东的退出,使轩竹生物资金支持减弱,筹资及吸引新投资者的难度陡增。

轩竹生物的研发与商业化进程更是资金“黑洞”。公司有超十种药物资产处于开发阶段,研发资金需求持续攀升。其唯一商业化产品KBP-3571(安奈拉唑钠肠溶片)在集采品种、OCT、重磅单品的市场夹缝中求生存,销售推广需重金投入。此外,公司还规划在石家

庄建设“总部及创新药产业化项目”,未来研发、销售、生产三线并进,资金压力巨大。

更令人担忧的是,母公司四环医药在轩竹生物急需资金时,却难施援手。

近几年,四环医药因产品纳入集采,收入锐减,持续亏损。2023年营收18.61亿元,亏损约0.54亿元;2024年上半年营收再降10%至9.5亿元,亏损达0.33亿元。截至1月13日,四环医药股价跌至0.581港元/股,沦为“仙股”,港股市值仅约54亿港元。

随着研发项目的深入,尤其是临床试验阶段药物的资金需求激增,轩竹生物若无法及时获取充足融资,研发进度和产品上市时间恐将受阻。

上一篇:中国左翼文学思潮溯源

下一篇:产品摄影在商业世界中的关键作用

有话要说...